Бизнес – весьма увлекательная вещь. Так считают успешные и богатейшие предприниматели: Билл Гейтс, Уоррен Баффет, Джеф Безос, Марк Цукерберг и др. Их капиталы формировались не только благодаря гениальным идеям и коммерческому таланту, но и в силу популярности их акций на мировых биржах. Причем если акции Microsoft или Facebook можно отнести к технологическому сектору, то фонд Баффета долгое время обходился вовсе без них. Следовательно, огромные состояния может приносить разный вид акций.

Многие считают деятельность на этом сложном и объемном рынке ценных бумаг уделом избранных: работа требует аналитического склада ума, многолетнего опыта, профессионализма. Другие видят ценные бумаги чем-то вроде фишек в казино, пытаясь заработать на их колебаниях. Какой взгляд наиболее верен? Состояния многих миллиардеров из списка журнала «Forbes» начинались с первых небольших инвестиций, контрактов и сделок — пожалуй, только Сорос добился успеха, используя спекулятивный подход. Рынок ценных бумаг крайне многообразен — но прежде чем касаться отдельных видов активов, поговорим об истории и регулировании этого рынка.

История и регуляция рынка ценных бумаг

Первые биржи были организованы в Лондоне и Антверпене в начале 16 века для торговли торговыми векселями и долговыми обязательствами государств. Биржа таким образом была местом для совершения сделок. В России фондовые биржи появляются в 1830-х годах и активно развиваются вплоть до начала первой мировой войны, причем катализатором в 1860-х годах выступил железнодорожный рынок. Люди почувствовали вкус «быстрых» денег и пустились в спекуляции, по воспоминаниям современников вокруг царил ажиотаж. В 1900 г. в Санкт-Петербурге при товарной бирже, существовавшей с 1701 г., создали особый отдел для торговли валютой и фондовыми активами.

В США фондовый рынок работает с 1792 года и часто является эталоном сравнения — именно по нему накоплено максимум информации. В 1924 году появился первый американский взаимный фонд, позволяющий вложиться сразу в пул из активов. В 1997 году по их образцу были созданы российские паевые фонды. Кроме того, с 1993 года на международном рынке обращаются биржевые фонды — диверсифицированные инструменты из множества акций или облигаций, торгующихся на биржах как одна акция.

Современная Международная федерация бирж насчитывает более 50 торговых площадок, где представлены почти 40 тысяч акционерных компаний и огромное число квалифицированных игроков. Крупнейшие централизованные мировые биржи – Лондонская, Нью-Йоркская, Токийская и Euronext.

Рынок ценных бумаг в государстве выполняет ряд важных функций: инвестирование в бизнес заимствованных денежных средств, частное накопление, активизация предпринимательства. Это важная составляющая стабильности страны, поэтому во всех современных государствах регулирование рынка ценных бумаг проводится очень тщательно.

Регуляция рынка ценных бумаг — постоянно меняющийся процесс, подстраивающийся под нужны общества и в конечном счете направленный на выгоду инвестора. Так, в мае 1975 года были отменены фиксированные комиссионные игроков Уолл-стрит, положив начало ценовой конкуренции. Постепенно появлялись все более дешевые инвестиционные продукты, снижался порог входа в финансовые институты. Электронная форма пришла на смену бумажной, позволяя высылать копии оригиналов на другой конец света за несколько секунд — на сегодня, имея сумму в несколько тысяч долларов, частный инвестор имеет возможность покупать активы по всему миру. В США регуляцией рынка ценных бумаг занимается SEC.

В России рынок финансовых инструментов был заново открыт лишь в начале 1990-х годов — закон «О рынке ценных бумаг» 1996 г. установил порядок работы в РФ всех заинтересованных сторон. Он определил взаимодействия участников, в т.ч. профессиональных, при обращении с ценными бумагами, обязанность лицензирования и информационной открытости, роль ЦБ РФ, возможности для самостоятельного регулирования организаций. Регуляция обеспечивала интересы всех участников рынка, хотя в первые годы не исключила большое количество манипуляций.

Поскольку деятельность рынка ценных бумаг тесно переплетена с экономикой, то регулирующие ее положения содержатся в большом количестве правовых документов гражданского законодательства, связанных с работой банковского и инвестиционного секторов и торговых площадок.

Участники рынка ценных бумаг и его структура

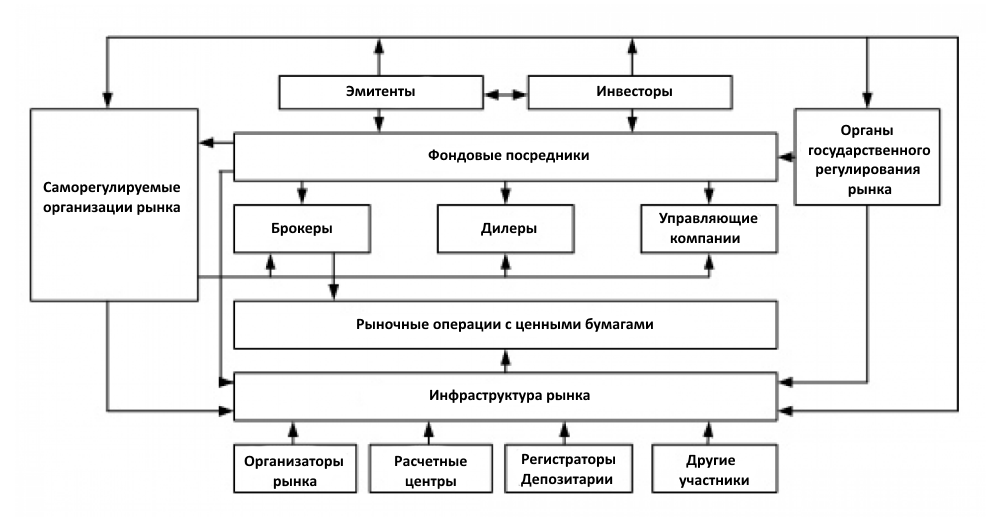

В национальном праве зафиксировано, что участники рынка ценных бумаг подразделяются на эмитентов, инвесторов и профессиональных участников.

К первой категории относятся выпускающие и продающие бумаги, ко второй – их покупающие, а профессиональные участники помогают рыночному взаимодействию.

Организации начинают продавать ценные бумаги, когда нуждаются в пополнении капитала или хотят привлечь деньги на определенный срок. Например, чтобы расширить бизнес. Покупателями выступают организации и частные лица, приобретающие бумаги, чтобы получить доход и принять участие в руководстве акционерным обществом.

Посредническую роль выполняют лицензированные юридические лица: брокеры, дилеры, управляющие компании, депозитарии, держатели реестра, клиринговые организации. Что именно они делают?

Брокер выполняет сделки по поручению клиента. Дилер действует самостоятельно, а форекс-дилер может сотрудничать с гражданами на неорганизованных торгах. Спекуляции с валютой не относятся к инвестированию, валютный рынок — лишь способ обменять одну валюту по текущему курсу на другую по более выгодному, чем в банке за углом, курсу. Однако еще несколько лет назад на волне интереса к нерегулируемому валютному рынку в России и СНГ действовало несколько крупных финансовых пирамид с доходностью около 10% в месяц.

Управляющие компании распоряжаются ценными бумагами своих клиентов — наиболее распространены паевые фонды. Депозитарий предназначен для хранения ценных бумаг, а держатель реестра собирает и хранит сведения об их владельцах. Клиринговые организации организуют отчетность по сделкам.

На своих площадках биржи (саморегулируемые организации) организуют торговлю фондовыми активами, т.е. биржа не может осуществлять операции с ценными бумагами от своего имени и по запросам клиентов. По сути сегодняшняя биржа имеет те же основные функции, что и несколько столетий назад — это посредник, гарант совершения сделки между сторонами. Самая крупная биржа в России — Московская биржа. При первичном выставлении бумаги на рынок проводится процедура IPO. После того, как ценная бумага была куплена первым инвестором, он может продать ее другому по установившейся цене. Обмен бумагами между инвесторами без посредничества эмитента носит название вторичного рынка. Аналогию можно найти на рынке недвижимости, где под первичной недвижимостью подразумевается новая квартира, а под вторичной — частного владельца.

Если бумаги существуют, но не зарегистрированы на бирже, их можно покупать и продавать на внебиржевом рынке при помощи электронных систем торговли. Диапазон активов — от акций малых заводов по несколько копеек за штуку до еврооблигаций от 100 000 долларов или евро. Основная проблема внебиржевого рынка — низкая ликвидность.