Нужно было понять, что делать с разводом и ипотекой и кому достанется жилье. Брачного контракта, где были бы прописаны такие вещи, у нас не было. Продавать квартиру из-под ипотеки мы не хотели — слишком много теряли в деньгах. Поэтому стали искать разные пути решения проблемы и договариваться.

Расскажу, какие варианты у нас были и как в итоге мы поступили.

Как мы взяли ипотеку

Мы поженились в середине 2016 года и стали жить в моей квартире в Санкт-Петербурге. Ее купили мои родители около девяти лет назад. Бюджет у нас с супругом был раздельный, и все расходы мы делили пополам. Точную сумму доходов друг другу мы не разглашали, но они были примерно одинаковые.

Осенью 2018 года мы решили купить совместную недвижимость и стали искать подходящие варианты с помощью риелторов. Спустя месяц нашелся идеальный вариант: двушка площадью почти 60 м² с огромным балконом, в приличном новом доме, недалеко от центра города и рядом с метро. Она полностью вписывалась в наш бюджет — 7,5 млн рублей. Требовалось только сделать косметический ремонт.

Стартовый взнос в 2 млн рублей мы накопили за время семейной жизни: 1,3 миллиона внесли я и мои родители, 700 тысяч — муж. Разницу во взносе муж предложил компенсировать ремонтом и покупкой части мебели. Мы на словах договорились, что он сделает ремонт в квартире за свой счет.Изумительная история 25.05.18

Оставшиеся 5,5 млн рублей мы взяли в ипотеку. У нас не было времени заниматься сравнительным анализом предложений разных банков, поэтому эту часть работы мы поручили тем же риелторам, что помогали нам с поиском квартиры. Эта опция шла бонусом к сделке: агентством руководили мои хорошие знакомые, которым я доверяла.

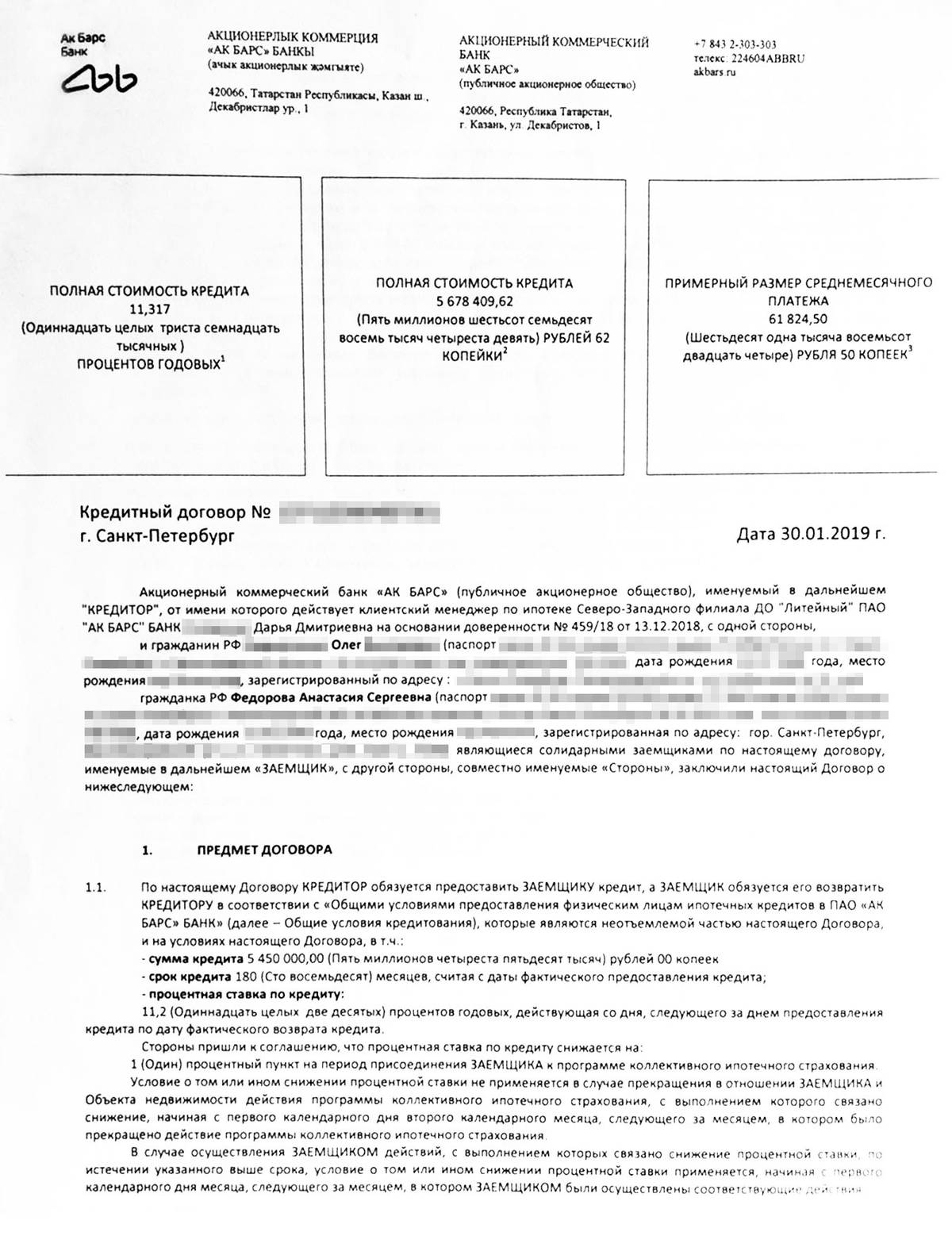

Нам подобрали наиболее выгодные условия в банке «Ак барс»: кредит на 15 лет под 10,2% годовых с ежемесячными выплатами около 60 тысяч рублей. Еще около 150 тысяч мы потратили на услуги риелторов и нотариуса, который заверял сделку, — эту сумму мы оплачивали пополам из личных средств каждого.

Ипотеку мы оформляли на супруга — у него высокая белая зарплата, и кредит давали без проблем. Он собрал пакет документов: паспорт, трудовой договор, справку о доходах по форме 2-НДФЛ, СНИЛС и свидетельство о браке. Я стала созаемщиком-физлицом с нулевым капиталом. У меня ИП. Чтобы стать созаемщиком с подтвержденным доходом, мне нужно было доказать платежеспособность и надежность перед банком. На это ушло бы слишком много времени. Кроме того, банки обычно считают ИП высокорисковыми клиентами, поэтому результат было сложно спрогнозировать.Что делать? 07.08.18

Квартиру мы оформляли в совместную собственность без выделения долей и без указания, кто сколько внес денег в первоначальный взнос. Мы посчитали, что вся недвижимость, которую купили в браке, принадлежит супругам в равном объеме. Разумно было бы заключить брачный договор у нотариуса и оговорить все важные финансовые вещи, в том числе у кого будет право собственности в случае расторжения брака или как мы будем делить крупные совместные покупки и кредиты. Мы собирались заключить такой договор сразу после свадьбы, но в результате так этого и не сделали — думали, что жить вместе будем долго и счастливо.Что делать? 27.04.17

Сейчас я понимаю, что брачный договор мог облегчить всем жизнь. Это серьезный аргумент для банка, чтобы принять решение вне рамок стандартных банковских процедур в пользу заемщика. Но есть и минусы: если заключать договор до покупки квартиры, его потом придется показывать юристам банка. Если что-то в договоре им не понравится, в выдаче кредита могут отказать или попросят поправить в договоре формулировки. И неизвестно, в пользу кого из супругов будут эти правки. Скорее всего, в пользу основного заемщика по кредиту.