Перед тем, как подавать заявки кредиторам, нужно узнать, как грамотно брать кредит. Необходимо оценивать свою финансовую нагрузку и возможные риски.

При выборе кредитной программы важно обращать внимание на процентную ставку, лимит суммы, а также разновидность кредита. Целевые выдаются на определенные цели, например, покупка автомобиля, дома, учеба и т.д. Траты в этом случае придется подтверждать. Нецелевой кредит можно брать на что угодно: покупки, путешествия, бизнес и т.д.

Также займы отличаются требованиями к заемщикам. Необходимо уточнить в выбранном банке, что нужно, чтобы взять кредит, каким возрастным рамкам необходимо соответствовать.

Очень важно правильно выбрать банк. Для этого нужно уточнить, какие банки есть в регионе вашего проживания. Затем необходимо оценить следующие параметры:

- Насколько банк крупный, известный, есть ли у него свой сайт и какая информация на нем представлена.

- Количество предлагаемых кредитных программ.

- Количество положительных и отрицательных отзывов в интернете.

- Сроки рассмотрения заявки.

Нужно иметь представление о банке, который выдает займ, его истории. Если название организации неизвестно, можно проверить, зарегистрирована ли она в Центробанке.

На сайтах банков обычно указывается, что нужно для кредита и какие программы предлагаются. Также лучшие предложения российских банков и самые выгодные условия всегда можно найти на Brobank в разделе «Кредиты». Заявку можно отправить через интернет.

На что обратить внимание при выборе программы

Чаще всего заемщики оценивают и сравнивают размер процентной ставки по кредиту. Именно от этой величины зависит выгодность сделки и размер переплат. Однако низкие проценты часто сопровождаются более строгими требованиями к клиентам.

При выборе кредитной программы необходимо также обратить внимание на следующие параметры:

- Пакет документов.

- Срок кредитования.

- Наличие дополнительного обеспечения (поручительство, залог и т.д.) и являются ли они обязательным условием.

- Наличие комиссий и размер штрафов.

- Способы погашения кредита.

- Возможность досрочного погашения.

- Максимальная и минимальная сумма, которую предоставляет банк в рамках данной программы.

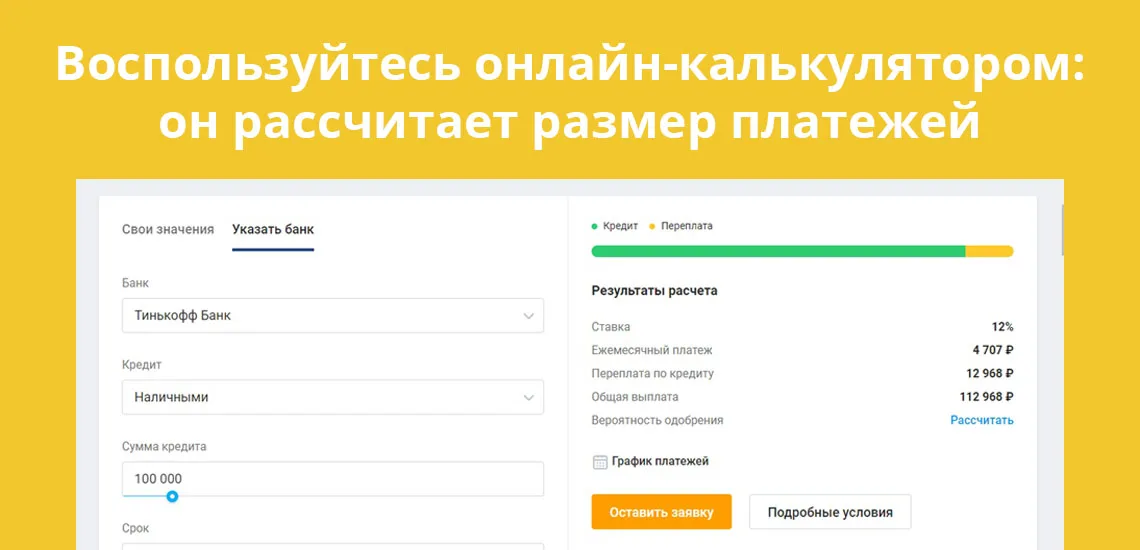

На сайтах организаций присутствуют онлайн-калькуляторы, с помощью которых можно просчитать примерный размер переплаты и ежемесячных платежей.

Документы для оформления займа

Первое, что нужно для того, чтобы оформить кредит Муром – это пакет документов. Для каждой кредитной программы он свой, но есть и стандартный набор, который встречается практически в каждой финансовой организации:

- Паспорт. Банки проверяют прописку в регионе нахождения отделения.

- Справка 2-НДФЛ. На месте работы необходимо получить справку, подтверждающую доходы за последний год. Это служит гарантией для банка, что заемщик получает стабильную зарплату и сможет выплатить долг вовремя.

- Копия трудовой книжки. В большинстве случаев кредиты выдаются официально трудоустроенным гражданам со стажем работы не менее 3-6 месяцев.

- Дополнительный документ. Это может быть СНИЛС, водительские права, ИНН и т.д.

Перед тем, как брать кредит, нужно изучить условия кредитования и список документов. Некоторые банки предлагают получить ссуду только по паспорту. Но это риск для организации, поэтому проценты в данном случае повышаются.

Для ипотечного кредита понадобится также заключение оценщика и все документы по залоговому имуществу. Пакет документов в данном случае будет значительно больше, чем при оформлении потребительского займа.

Как повысить шансы на одобрение заявки

Не всегда кредитные организации выдают займы. Если банк отказал, возникает вопрос, что нужно для взятия кредита и как повысить шансы на одобрение. При рассмотрении заявок банк обращает внимание на следующие нюансы:

- Кредитная история. Чистоту КИ оценивают все крупные учреждения. Если у клиента уже были просрочки по кредитам, присутствуют невыплаченные долги, были тяжбы и суды с банками, вероятность одобрения значительно снижается. Чистая кредитная история также может стать причиной отказа, так как человека, который никогда не брал кредитов, трудно проверить на платежеспособность и добросовестность. Чтобы улучшить историю, нужно взять небольшие кредиты (в банке или МФО) и своевременно их погасить.

- Официальный источник дохода. Если клиент имеет стабильную официальную работу, он считается благонадежным. Снижается вероятность одобрения для ИП, неработающих пенсионеров и студентов, однако некоторые учреждения разрабатывают программы и для этих категорий граждан.

- Дополнительное обеспечение. Оно требуется не для всех кредитных программ, но служит определенной финансовой гарантией для банка. Залоговое имущество или поручители – это защита от невыплаты долга. Поэтому кредитные учреждения при наличии дополнительного обеспечения улучшают условия кредитования. Вероятность одобрения заявки также повышается.

- Размер дохода. Банки обращают внимание и на размер заработной платы. Он не всегда является причиной отказа, но может послужить поводом для уменьшения кредитного лимита.

- Наличие других кредитов. У каждой организации свои требования к этому пункту. Чаще банки отказывают при наличии уже 1-2 непогашенных кредитов на момент обращения. В этом случае не имеет значения, были ли просрочки по платежам. Банки оценивают финансовую нагрузку на клиента и опасаются повышенных рисков.

- Наличие судимости. Это условный фактор, который оценивается банками не всегда. Крупные банки рассматривают лишь судимости за мошенничество и финансовые махинации. При их наличии получить кредит в будет трудно.